报告正文

1.近期煤价缘何急跌?

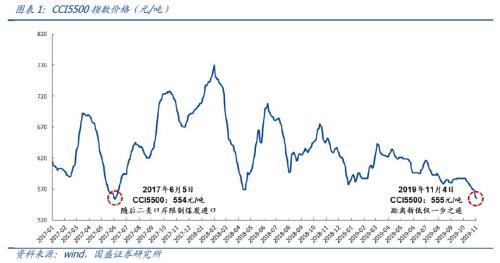

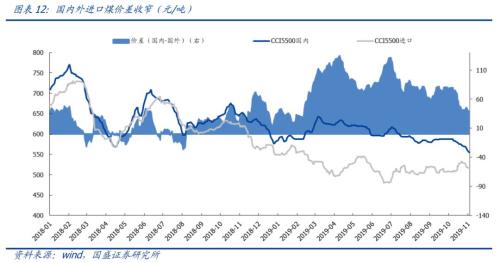

近期,煤价加速下跌,截至11月4日,CCI5500报555元/吨,单月累计下跌32元/吨,较去年同期下跌97元/吨,创2017年以来次低点。

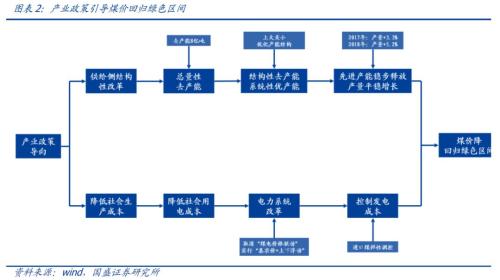

1.1.根本原因:产业政策引导煤价回归绿色区间

自2017年1月发改委联合中煤协、中电联、中钢协印发《关于平抑煤炭市场价格异常波动的备忘录》(以下简称“备忘录”)以来,相关部门一直通过“增产量、增产能、增运力、增长协、增清洁能源、调库存、减耗煤、强监管、推联营”等9项措施稳定煤炭市场,促进市场煤价回归绿色区间(500元/吨~570元/吨),其最终目的是为解决煤电矛盾,降低制造业用电成本。

1.2.主要原因:高库存压制采购需求

我们此前一直强调 “库存高不是造成煤价下跌的必然原因,但一定会抑制煤价上涨”。因为当下电厂多数采取“长协为主,进口为辅,市场煤补充”的采购模式,在长协稳定,库存充足的背景下,电厂主动补库意愿较弱,导致市场煤需求迟迟难以得到释放,持续压制煤价,一旦需求回落,必然造成煤价下跌。

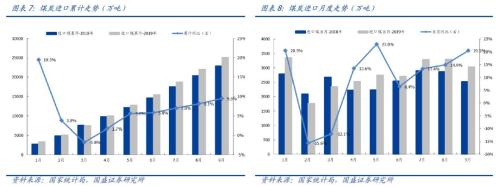

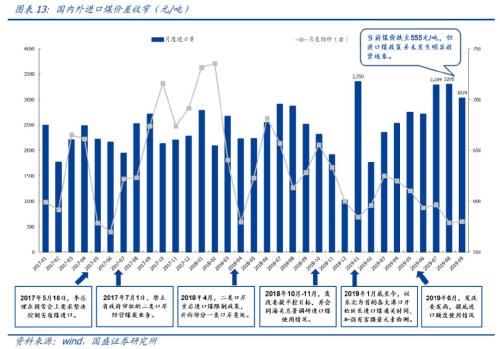

1.3.直接原因:进口限制预期落空

进口煤限制不及预期,加速煤价下跌。进口煤自7月以来已经连续三个月超过3000万吨,前三季度国内进口煤数量高达2.51亿吨,较去年同期增长9.5%,占去年进口煤总量的89.3%。尽管十月底福州港和广州港对进口煤有所限制,但据煤炭江湖了解,福州海关仅是暂定自身关口申报,仍允许异地报关,目前场地作业正常,而广州海关虽不允许异地报关,但可允许本地企业的煤炭进口。截至目前,限制煤炭进口的力度和措施并未发生根本性的改变,远低于市场预期,对贸易商信心造成巨大打击,恐慌情绪蔓延,抛盘增加,导致现货价格急跌。

2.后期煤价何去何从?

2.1.短期来看:恐慌情绪有望缓解,煤价有望阶段性企稳

短期内,因供应宽松,坑口煤价仍将面临一定下行压力,港口和电厂煤炭库存整体仍处于高位,下游用户采购积极性整体仍然不强,煤价暂时缺乏足够走强动力。但是,在沿海电厂日耗同比仍保持较快增长,内外贸煤价差收窄,进口煤适当管控的背景下,短期市场恐慌情绪或有所改善,市场煤价格跌幅有望收窄并阶段性企稳。

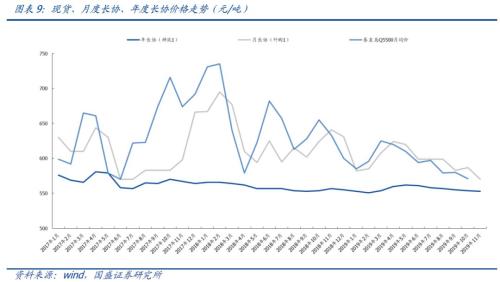

2.1.1.神华长协定价有助缓解市场恐慌情绪

11月1日,神华公布11月份动力煤最新价格,外购1-5500月度长协定价570元/吨(环比-9元/吨),神混1-5500年度长协定价553元/吨(环比-1元/吨)。虽然神华的月度长协价格对接下来一个月的市场煤价格并无太大指导意义,但考虑到目前现货价格(555元/吨)已远低于月度长协,并向年度长协靠近,我们认为该现象有助于缓解短期市场的恐慌情绪,对稳定市场有一定的作用。

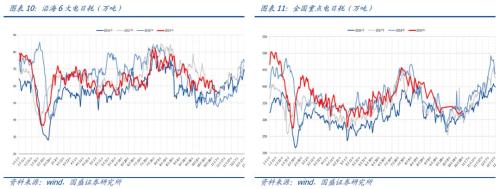

2.1.2.采暖季临近,日耗有望逐步攀升

自9月底以来,受来水减弱以及部分核电机组检修影响,沿海电厂日耗同比明显偏高,季节性回落速度和幅度低于去年同期。且观察历史数据发现,每年自11月初起,日耗触底回升。后期如果日耗同比持续保持较快增长势头,叠加进口煤适当管控,电厂或迎来补库需求,市场浓厚的悲观情绪短期或会有所修复,亦会对煤价形成一致支撑。

2.1.3.国内外价差收窄

近期内贸煤价格快速回落,而进口煤方面,由于并未出台严格的进口煤收紧政策,进口煤价格偏强,导致内外贸煤价差快速缩小。若后期进口煤政策稍有收紧,短期国内贸易商和终端用户对进口煤的采购需求将有所减弱,从而支撑国内煤价企稳。

2.2.中长期来看:煤价中枢下移,但不具备大幅下跌基础

中长期来看,我们认为目前煤炭市场格局已由此前的供需紧平衡转向供需平衡偏宽松,煤价中枢将稳步下移至530~550元/吨。

通过观察进口煤政策,我们发现此前每当煤价跌至570元/吨左右时,相关部门便通过收紧进口煤托底煤价。而当前煤价已跌至555元/吨,但进口煤政策并未有明显变化,我们认为该现象意味着政府认可的煤价底部已逐步下移。

后期若单纯依靠市场力量寻底,煤价需跌破某些煤企成本线,待产能自然出清后,煤炭市场才有望重新恢复供需平衡,煤价亦随之企稳。但值得注意的是,我国煤炭行业以国有企业作为主导,且多数煤企历史负担重,人员众多,偿债压力大,吨煤完全成本居高不下。本轮供给侧改革旨在推进煤企去杠杆,降低其偿债压力,化解债务负担,但时至今日效果差强人意,虽然煤企盈利状况大幅改善,但其有息负债总额并未明显下降,企业偿债压力并未减轻。若此时放任煤价大幅下跌,上述煤企经营状况将会迅速恶化,债务违约风险显现,员工亦无法妥善安置。因此,我们倾向认为在当前煤企的偿债压力并未减轻的背景下,煤价并不具备大幅下跌基础,中长期内仍需维持相对合理价格,让煤企有充足的时间缓解债务风险,最终达到降杠杆的目的。

3.投资策略

我们对煤炭市场Q4持谨慎乐观态度,在煤炭周期景气下行的背景下,我们建议重点关注高股息率的中国神华、陕西煤业;以及充当能源革命排头兵,积极谋求转型发展的山煤国际。

4.投资策略

在建矿井投产进度超预期。

受矿井建设主体意愿影响,在建矿井建设进度有可能加速,导致建设周期缩短,产量释放速度超过预期。

需求超预期下滑。

受宏观经济下滑影响,导致煤炭需求下滑,煤炭市场出现严重供过于求得现象,造成煤价大幅下跌。

进口煤管控进一步放松。

取消进口煤限制,导致供给增加,煤炭行业供需失衡,煤价大幅下跌。

长协基准价下调。

年度长协“535元/吨”基准价下调。

|